実家の生前売却に備えるために検討する6つの制度

目次

はじめに

高齢の親が施設などに入居したとき、これまでの自宅をどうするかという問題があります。

介護費用などをねん出するために、自宅を売却することもあるでしょう。

しかし、所有者である親が認知症にかかっていたりすると、売却手続をすすめるのが難しい場合もあります。

実家の売却に備えて、どのような手続をとるべきでしょうか。

本記事では、生前売却の対策としてよくご相談いただく6つの制度を紹介します。

中には一般的に不向きなものもありますが、それぞれ長所短所を解説しております。

また、対策の前提として、どのような場合に売却が必要なのかについても、簡単に解説します。

前提として検討すべきこと

売却の必要性

そもそも自宅を売却する必要がどの程度あるか、検討しておかなければいけません。

まず売却前の問題として、どのような場合に施設等へ入居すべきか、という問題があります。

在宅での介護・医療サービスもある(お住まいの地域によって充実度は多少異なります)ので、これらを把握したうえで、元気なうちに入居してしまうのか、可能な限り自宅での生活を続けたいのか、検討しておきたいところです。

資金繰りの検討はもちろん重要です。介護サービスにかかる費用を年金収入と預貯金でまかなえるかどうかです。

これは先ほど述べた入居のタイミングも大きく影響します。

施設等に入居した場合に本人が受ける精神的な負荷、いわゆる「リロケーションダメージ」への配慮も求められます。

施設に入居する場合でも、自宅をあえて残しておき、定期的に一時帰宅することにより精神の安定を図れる場合もあります。

維持管理が可能か

一方、施設等入居後も自宅を残すとなると、空家となった自宅を維持管理する必要があります。

管理の困難が予想されるのであれば、売却のための備えを考えておいた方がよいかもしれません。

売却のタイミングと税負担

自宅を生前に売却するか、それとも相続後に売却するかによって、譲渡所得税や相続税の負担が大きく変わることがあります。

この税負担も、生前売却の必要性を判断する重要なポイントとなります。

この点については下記記事(外部サイト)などが参考になるかと思います。

なお上記記事では触れられていませんが、生前売却の場合、社会保険の負担増についても検討する必要があります。

対策として考えられる制度

自宅の売却に備える必要があることを前提として、ここからは、対策として考えられる各制度を紹介していきます。

法定後見(保佐・後見類型)

ご本人の判断能力が現在不十分である場合に利用する手続です。

後で述べるこれ以外の制度は、ご本人自身に手続をとってもらう必要があります。

このため、ご本人の判断能力の低下がすでに著しい場合は、この法定後見しか選べません。

後見類型の場合、代理権が包括的に与えられるため、不動産の売却以外にも、様々な法律行為に対応することが可能です。

保佐類型の場合は代理権を類型ごとに指定します。

一方、法定後見は家庭裁判所の監督を強く受ける制度といえます。

利用にあたっては、主に下記の点に注意が必要です。

- 後見人の選任権限は家庭裁判所にあるため、立候補した者が必ず選ばれるとは限りません。

- 後見事務を行うにあたっては、家庭裁判所の監督を受けます。

財産状況などを定期的な報告する必要があります。 - 余裕資金の信託を求められたり、第三者監督人がつけられたりする可能性があります。

- 第三者専門職が関与する場合、定期的な報酬が発生します。

- 居住用不動産の処分にあたっては、家庭裁判所の許可が必要です。

このため、処分の必要性や売却価格の相当性などを説明する必要があります。

また、近年は意思決定支援の考え方が重視されているため、本人が売却に反対している場合は許可が下りない可能性があります。

法定後見(補助類型)

法定後見のうち、ご本人の判断能力が比較的しっかりしている場合に使えるのが、補助制度です。

制度の基本的な内容は上記とほぼ同じですが、以下の特徴があります。

- 認知症でなくとも、加齢による判断能力の衰えなどでも利用が認められる

- 代理権の範囲をピンポイントで指定できる

将来の売却などにあらかじめ備えるような場合に用いることも考えられます。

ただし、近年の制度改善の議論においては、権利擁護の観点から、補助であっても総合的な支援を求める流れが強まっています。このため、ピンポイント的な活用が今後も認められるかどうか、不透明な部分もあります。

補助の活用にあたっては、成年後見実務に精通した専門家に相談されることをおすすめします。

代理権の設定のしかたにもよりますが、先に述べた法定後見の注意点は、おおむね補助の場合にもあてはまります。

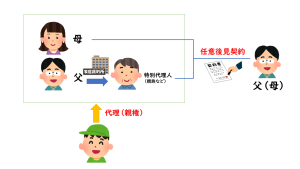

任意後見

成年後見制度の一種ですが、法定後見と異なり、ご本人が元気なうちに備えておく制度です。

制度の詳しい内容は下記記事をご覧ください。

成年後見制度の一種ですので、自宅の売却だけでなく、施設入所契約など幅広い法律行為に対応することができます。

一方で法定後見と異なり、後見人の人選を完全にコントロールすることができます。

半面、第三者の監督人が必ず選ばれるため、後見事務につき監督を受けるほか、監督人報酬が必ず発生します。

監督人報酬が許容できるのであれば、認知症対策としては手堅い選択肢です。

財産管理等委任契約

契約(委任)によって、財産の管理を他人に任せるやり方です。

手続に決まった方式はありませんが、公正証書によって契約書を作成することが多いようです。

ただし、これはあくまで私的な契約であり、公的な制度担保がないため、相手方や関係機関が代理権を認めてくれるか、微妙なときがあります。

不動産売却の場合、「不動産の売買契約その他の管理処分に関する事項」などといった包括的な代理権の定めで直接に登記手続はとれず、個別の委任状を要するとする見解があります。

また、たとえ財産管理等委任契約を結んでいても、売却時に本人の判断能力が備わっている必要があるとする考え方が有力です。

このため、認知症対策として財産管理等委任契約を単独で用いるのは心もとないところです。通常は先述の任意後見契約をあわせて用意します。

他方、具体的な売却方針が既に決まっているような場合は、単発の委任状発行で対応できることもあります。

民事信託(家族信託)

民事信託(家族信託)は、保有する財産を家族など信頼できる人に託し、管理処分を任せるための制度です。

民事信託は、次の特徴があります。

- 管理運用の方針、監督の方法など、契約で比較的自由に定めることができます。

- 第三者を関与させるかどうかは、原則として自由に決められます。

- ご本人の死亡後の取扱いについても定めることができます。

一方、民事信託を利用するにあたっては、次の点に注意が必要です。

- 受託者の権限は、信託された財産以外には原則として及びません。

- 所有権は(形式的にですが)受託者に移ります。この旨登記もされます。

- 受託者に一定の責任・義務が発生します。(契約内容によって軽減することもできます。)

民事信託は、どちらかといえば複雑な資産運用や承継で真価を発揮する制度です。

自宅売却のために利用するのであれば、コストが見合うかどうかも要検討です。

生前贈与

贈与によって、あらかじめ所有権を完全に移してしまう方法です。

売却などの処分は、新所有者が自由に行うことができます。

ただしこの方法は、各種の控除が受けられなくなるなど、税務面において不利になります。

また、不用意な贈与によって、後日相続トラブルを招くおそれもあります。

生前贈与はどちらかといえば承継目的で用いられることが多く、売却目的ではあまり向いていません。

その他(自宅の処分が不要な場合)

なお、自宅の売却を要さず、預貯金の管理のみでよい場合は、下記も選択肢として考えられます。

- 金融機関への代理権の事前届け出

- 商事信託の利用

商事信託については、下記記事もご参照ください。